自2024年4月29日起,自然人报废产品出售者向资源回收企业销售报废产品,符合条件的资源回收企业可以向出售者开具发票,这一由购买者向销售者开票的方式称为“反向开票”。

自然人销售报废产品怎样计算个税?网上申报又该如何操作?这份攻略请收好!

什么是反向开票?

自2024年4月29日起,自然人报废产品出售者(以下简称出售者)向资源回收企业销售报废产品,符合条件的资源回收企业可以向出售者开具发票,这一由购买者向销售者开票的方式称为“反向开票”。

适用场景

作为从事报废产品回收的个人,您将回收的废钢、废纸、废塑料等报废产品出售给企业,对方作为收购方可以反向帮您开具发票。

政策依据

《国家税务总局关于资源回收企业向自然人报废产品出售者“反向开票”有关事项的公告》(国家税务总局公告2024年第5号)

完成销售后个人所得税款怎么算?

别急,马上揭晓!

两步搞定税额计算!

第一步:预缴阶段

出售者通过“反向开票”销售报废产品,在开票时由资源回收企业按照开票金额的0.5%代办并预缴经营所得个人所得税。

第二步:汇算清缴阶段

出售者在“反向开票”的次年3月31日前,应当自行向经营管理所在地主管税务机关办理经营所得汇算清缴,资源回收企业应当向出售者提供“反向开票”和已缴税款等信息。

汇算时按照是否能准确核算

成本费用区分如下

能够准确核算

应缴税款=应纳税所得额×适用税率-速算扣除数-已预缴税款

应纳税所得额=该纳税年度收入总额-成本-费用-损失

个人所得税税率表

(适用于2018年10月以后取得的个体工商户的生产、经营所得和对企事业承包经营、承租经营所得)

| 级数 | 全年应纳税所得额 | 税率(%) | 速算扣除数 |

| 1 | 不超过30000元的 | 5 | 0 |

| 2 | 超过30000元至90000元的部分 | 10 | 1500 |

| 3 | 超过90000元至300000元的部分 | 20 | 10500 |

| 4 | 超过300000元至500000元的部分 | 30 | 40500 |

| 5 | 超过500000元的部分 | 35 | 65500 |

(注:本表所称全年应纳税所得额是指依照本法第六条的规定,以每一纳税年度的收入总额减除成本、费用以及损失后的余额。)

不能准确核算

出售者无法获取完整、准确成本费用资料,不能正确计算年应纳税所得额的,主管税务机关可以在一定时间内采用核定应税所得率方式征收,参照“商业”行业适用的应税所得率,从低确定(5%)。

应缴税款=应纳税所得额×适用税率-速算扣除数-已预缴税款

应纳税所得额=该纳税年度收入总额×5%

学习了如何计算税额

那就来个场景演示演示吧

场景演示-税额计算!

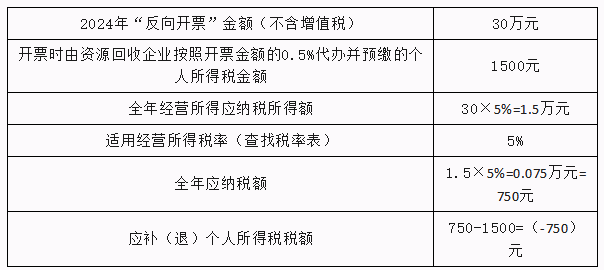

案例一:退税情形(核定征收)

因此,该出售者可申请退税750元。

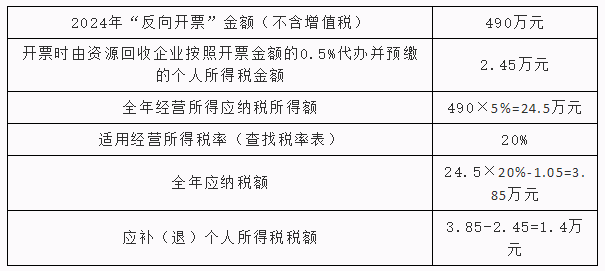

案例二:补税情形(核定征收)

因此,该出售者需补税1.4万元。

算清税款后如何申报呢?

继续往下看!

★动动手指轻松申报

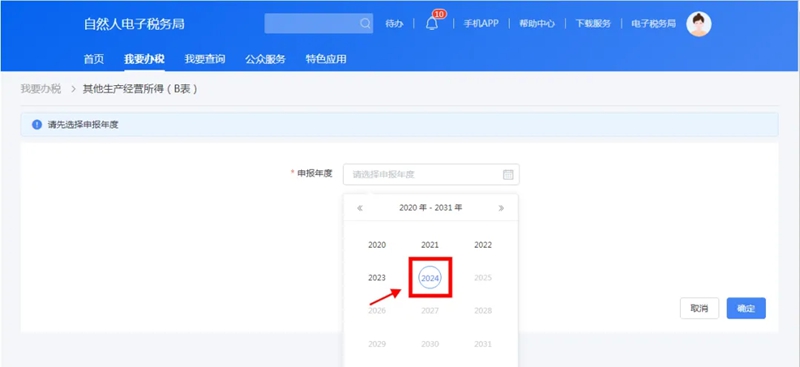

1.登录自然人电子税务局网站,点击“我要办税-税费申报-其他生产经营所得(B表)”。

2.选择对应年度,点击确定。

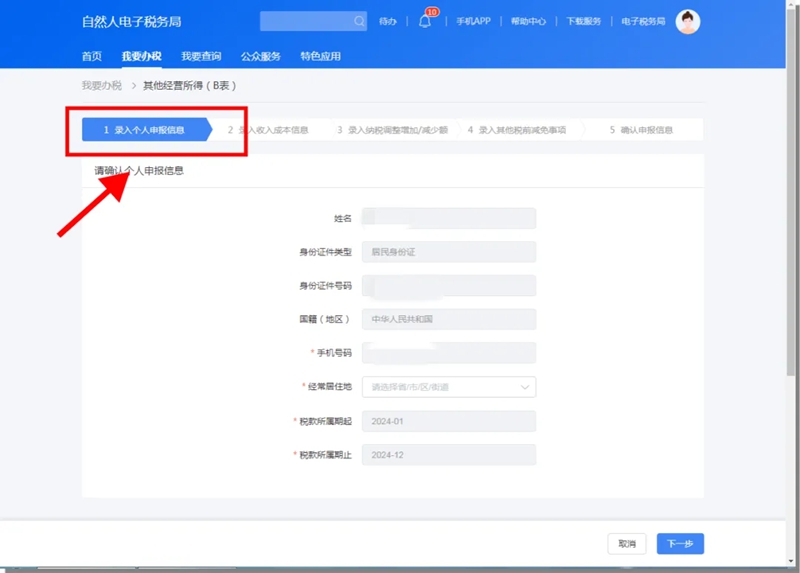

3.录入个人申报信息,按步骤依次操作,最后确认申报信息。

TIPS

自然人销售自己使用过的报废产品如何缴纳个人所得税:

出售者销售自用的报废产品,应当按照“财产转让所得”缴纳个人所得税,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额,按适用税率计算缴纳个人所得税。

若报废产品的转让收入低于财产原值,由于没有所得,无需缴纳个人所得税。

相关推荐

-

合同视角分析:直播打赏收入,怎样税务处理才合规

网络直播平台的打赏收入,通常与其销售虚拟货币相对应,是指用户从平台或平台代理商处购买的,在观看直播时赠送给主播,后续可以兑换成人民币的一种网络货币。因网络直播打赏收入具有虚拟性特征,有关税务处理容易出现争议。

-

不同类型政府补贴销售活动相关会税处理分析

在政府补贴销售活动中,企业在获得品牌效益和经济效益的同时,需要对政府补贴销售业务进行准确的会税处理。本文梳理了政府补贴销售活动的类型,并分别对政府限价再补贴差价、以旧换新政府直接补贴客户以及以旧换新政府发放补贴券三种形式的销售业务相关会税处理进行分析。…

-

科创企业纳税申报指南之合规建议

先进制造企业同时符合多项增值税加计抵减政策的申报时分别计提加计抵减额,重复享受政策。企业取得的来源于政府及其有关部门的财政补助、补贴、贷款贴息,以及其他各类财政专项资金满足不同条件的在企业所得税的处理上是不同的。